La transaccionalidad a través de medios de pago electrónicos es cada vez mayor, esto como resultado de la preferencia de su uso por parte de usuarios financieros, la amplia disponibilidad de productos y servicios digitales, así como las iniciativas promovidas por el Banco Central para impulsar los pagos electrónicos.

El Sistema de Pago y Liquidación de Valores de la República Dominicana (SIPARD) provee los mecanismos a través de los cuales se canalizan los recursos monetarios en la economía, de manera que los agentes económicos y el público en general, puedan realizar sus operaciones financieras y de pagos con seguridad y certeza jurídica.

En la actualidad en el país se evidencia la notable expansión en el uso de medios de pago electrónicos, donde una significativa proporción de los clientes bancarios utilizan los canales electrónicos a su disposición para efectuar transferencias de fondos y pagos, retiros y depósitos en cajeros automáticos, así como compras en terminales de puntos de venta físicos y virtuales.

Los medios de pago electrónicos usados en el SIPARD son las transferencias electrónicas de fondos, tales como: débito directo, crédito directo y Pagos al Instante BCRD; tarjetas de débito, crédito y prepagadas. Cada uno de estas con características diferenciales que determinan los canales de acceso, así como el tipo de uso y preferencia por parte de los usuarios de los mismos.

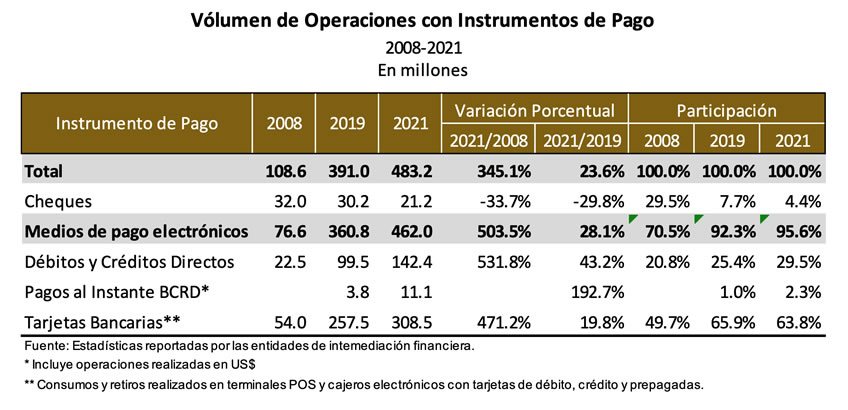

Para tener una visión precisa del boom experimentado por los medios de pago electrónicos, basta observar que entre el año 2008 y 2021, el volumen de pagos de este tipo se incrementó 503.5%, mientras los cheques decrecieron 33.7%. En el año 2008 se registraron 76.5 millones de pagos electrónicos y se emitieron 32.0 millones de cheques, por su parte en el año 2021, pasaron a ser 462.0 millones y 21.2 millones, respectivamente. En términos de participación, en el año 2008, el 70.5% de los pagos se efectuaron con medios de pago electrónicos y el 29.5% con cheques, mientras que, en el 2021, se ubican en 95.6% y 4.4%, respectivamente.

Es oportuno destacar que la pandemia del COVID-19 ha acelerado el uso creciente de los medios de pago electrónicos, presentando un aumento de 28.1% en el volumen de operaciones en el año 2021, con respecto al año 2019 antes de la pandemia. Este comportamiento se puede observar principalmente en los Pagos al Instante BCRD, los cuales se incrementaron en 192.7% en el citado período, es decir de 3.8 millones de transacciones en el año 2019, pasaron a 11.1 millones en el año 2021.

Ahora bien, veamos los aspectos que han impulsado la expansión de los medios de pago electrónicos, evaluando la situación actual de sus principales actores, tales como:

a) Los usuarios, que poseen hoy día un mayor acceso a internet y dispositivos electrónicos como celulares, computadoras y tabletas, donde en el 92.7% de los hogares existe un celular y se dispone de 9.5 millones de cuentas de internet , lo que les ha permitido estar mejor informados sobre los servicios financieros y de pagos, así como los derechos que le corresponden. Estos usuarios prefieren el uso de canales electrónicos para sus transferencias y pagos, especialmente los canales que permiten acreditación inmediata. En ese tenor, al cierre del año 2021 se registran 5,566,792 usuarios de internet banking, superior en 299.9%, al número de usuarios vigentes a diciembre del 2014 de 1,392,051.

b) Las entidades bancarias están dedicando más recursos a la ampliación de los servicios a través de canales electrónicos y la oferta de nuevos productos digitales. A la fecha el 100% de los bancos múltiples ofrecen servicios a través de internet banking y el 90% de las asociaciones de ahorros y préstamos, así como el 58% de los bancos de ahorro y crédito, lo cual evidencia el reconocimiento a la importancia de la digitalización y los servicios a través de canales electrónicos.

c) Nuevos y tradicionales proveedores no bancarios de servicios de pago están incursionando con alternativas innovadoras y atractivas, como los administradores de sistemas de pago, empresas de adquirencia y administradores de redes de cajeros automáticos, estos últimos con casi 150 dispositivos de este tipo operando en zonas del país tradicionalmente con pocos dispensadores de efectivo; y,

d) El Banco Central se mantiene en constante actualización de las normativas sobre sistemas de pago y modernización de la infraestructura tecnológica y operativa que presta servicios a los sistemas de pago, garantizando con ello la seguridad de los servicios de liquidación de pagos del SIPARD.

En ese tenor, al momento de evaluar las causas del fuerte incremento de los pagos a través de medios electrónicos, ha de destacarse el rol estelar jugado por el Banco Central, a través de medidas certeras y oportunas, como la implementación del sistema LBTR para liquidar en tiempo real todos los pagos cursados entre entidades de intermediación financiera, intermediarios de valores, el depósito centralizado de valores, la Tesorería de la Seguridad Social y la Tesorería Nacional, así como el propio Banco Central. Esta plataforma es igualmente utilizada para liquidar las operaciones en el país de las tarjetas Visa y MasterCard, cajeros automáticos, cheques, débitos y créditos directos (ACH), pagos móviles y subagentes bancarios. En el caso de estas últimas, corresponden a las transacciones efectuadas en los casi 5,000 subagentes que operan en todo el territorio nacional, que facilitan el acceso y uso de los servicios financieros y de pago a comunidades con ausencia de presencia bancaria, así como contribuido con la inclusión y bancarización.

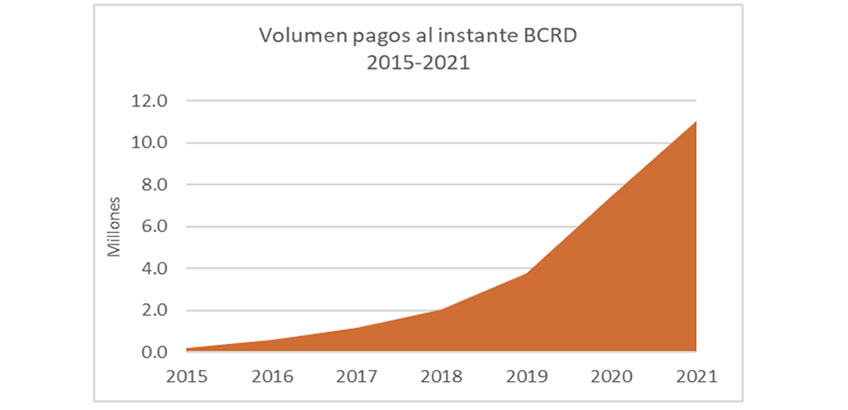

Asimismo, el servicio de Pagos al Instante BCRD ha sido otro factor determinante en el auge de los medios de pago electrónicos, a través de este servicio los clientes bancarios efectúan transferencias de fondos y pagos de préstamos y tarjetas los 365 días del año, en horario de 7:00 a.m. a 11:00 p.m., con un tiempo máximo de acreditación de 8 minutos. Este servicio ha tenido una gran acogida por parte de los clientes bancarios, cada vez más ávidos de inmediatez y seguridad en sus operaciones de pago, tan sólo en el año 2021 se realizaron 11.1 millones de transacciones, mientras que en año 2015 fueron realizadas 0.2 millón de pagos. Desde la puesta en funcionamiento del servicio en noviembre del año 2014 hasta diciembre del año 2021, han sido efectuadas 24.8 millones de transacciones.

En el ámbito regulatorio, el Banco Central no ha cesado en dotar al SIPARD de las normativas necesarias que permitan el acceso y operación de los proveedores de servicios de pago con equidad y certeza regulatoria, así como la debida protección de los usuarios de dichos servicios. A tal efecto, a través de la modificación integral del Reglamento de Sistemas de Pago, aprobado por la Junta Monetaria mediante su Segunda Resolución del 29 de enero del 2021 y la aprobación de sus instructivos complementarios, se cumple con dichos objetivos y por ende contribuye a impulsar el desarrollo de la actividad financiera y de la economía en general.

En ese tenor, el nuevo marco normativo ha posibilitado la entrada al SIPARD de las Fintech de pagos, tales como las entidades de pago electrónico y los agregadores de pago, que a través de la gestión de cuentas de pago electrónico y otros instrumentos de pago, respectivamente, prometen llevar los servicios de pago a sectores tradicionalmente desatendidos y ajenos a los servicios financieros tradicionales.

En un sistema financiero y de pagos en constante evolución, el Banco Central se mantiene como garante del buen funcionamiento del Sistema de Pago y Liquidación de Valores de la República Dominicana (SIPARD), cumpliendo así con el mandato dispuesto en el artículo 15 de la Ley Núm. 183-02, Monetaria y Financiera, sobre sus funciones de “supervisión y liquidación final de los sistemas de pago”.