Santo Domingo, República Dominicana. El gobernador del Banco Central de la República Dominicana, Lic. Héctor Valdez Albizu, anunció que esa institución trazó una estrategia que iniciará a partir de este lunes 16 de septiembre para ir colocando montos superiores a US$100.0 millones, en coordinación con los bancos comerciales.

Valdez Albizu aseguró que el Banco Central cuenta con reservas internacionales que ascienden a unos US$7,700 millones que pueden ser utilizados para atender episodios de alta volatilidad en el mercado cambiario. En adición, el gobernador reiteró que pronto entrará en funcionamiento la plataforma electrónica de divisas, la cual contribuirá a evitar que se pueda alterar deliberadamente el mercado cambiario, así como a mejorar su transparencia y eficiencia, y proveer información en tiempo real que permitirá al Banco Central continuar reaccionando de manera oportuna ante eventos de desequilibrios en la tasa de cambio, para beneficio de los propios agentes participantes y de la sociedad en general.

Aclaró que, aunque pueden existir operaciones marginales a tasas superiores al RD$52 por US$1 para montos altos u operaciones puntuales entre un banco y su cliente, esto no representa la totalidad del mercado.

«La estabilidad del mercado de divisas no es negociable y tenemos un compromiso con mantener un mercado cambiario ordenado y estable”, aseguró Valdez Albizu.

Depreciación de 2% en primeros ocho meses

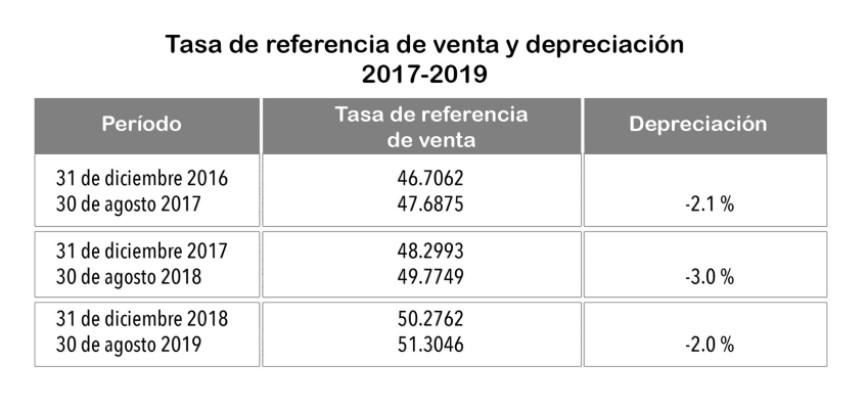

El gobernador Valdez Albizu señaló que durante todo el presente año ha sido notable la estabilidad relativa del tipo de cambio ante el actual panorama internacional convulso y el comportamiento de las expectativas domésticas propio de un periodo pre-electoral. En este sentido, informó que el tipo de cambio ha presentado una depreciación acumulada en el período enero-agosto 2019 de apenas 2.0%, inferior a la observada en igual período del año anterior de 3.0% y entre las más bajas de los países de América Latina y las economías emergentes.

El gobernador explicó que la creciente incertidumbre del entorno internacional, asociada principalmente a las disputas comerciales entre Estados Unidos de América y China y el escalamiento de las tensiones geopolíticas en distintas áreas del mundo, ha provocado una apreciación del dólar estadounidense a nivel internacional y, consecuentemente, presiones cambiarias en el resto de las economías avanzadas y en las economías emergentes que se han exacerbado en los meses recientes.

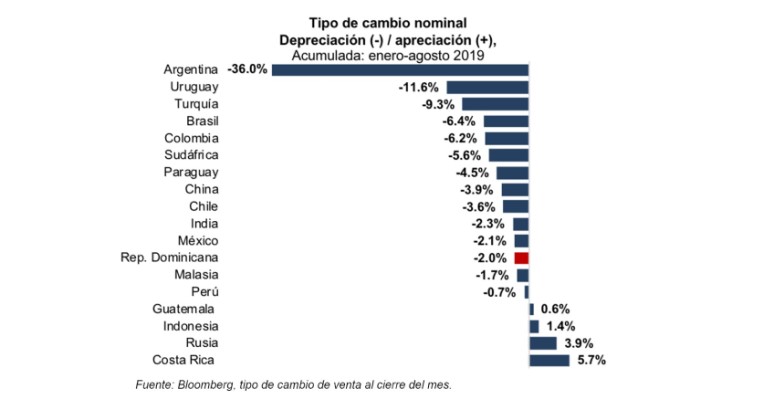

Valdez Albizu añadió que, al observar la dinámica del tipo de cambio durante los primeros ocho meses del año, se destaca que la baja depreciación de 2.0% en República Dominicana durante el período enero-agosto fue considerablemente menor a las depreciaciones acumuladas en la mayoría de los países de América Latina. Específicamente, los países con mayor depreciación acumulada fueron: Argentina (36.0%), Uruguay (11.6%), Brasil (6.4%), Colombia (6.2%), Paraguay (5.0%) y Chile (3.6%). De igual manera, las principales economías emergentes han registrado depreciaciones significativas en el período enero-agosto, principalmente Turquía (9.3%), Brasil (6.4%), Sudáfrica (5.6%) y China (3.9%).

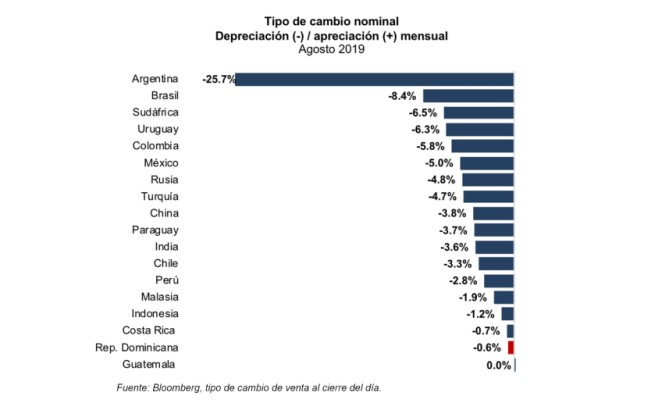

Indicó que la diferencia en el nivel de depreciación entre países es más acentuada si se analiza solamente lo ocurrido en el mes de agosto. Mientras República Dominicana presentó una depreciación mensual de apenas 0.5%, las monedas de casi todos los países de América Latina presentaron depreciaciones significativas en agosto, resaltándose Argentina (25.7%), Brasil (8.4%), Uruguay (6.3%), Colombia (5.8%), México (5.0%), Paraguay (3.7%) y Chile (3.3%). De manera similar, las economías emergentes de mayor tamaño presentaron depreciaciones mensuales muy superiores al caso dominicano, como Sudáfrica (6.5%), Rusia (4.8%), Turquía (4.7%), India (3.6%), China (3.8%), Malasia (1.9%) e Indonesia (1.2%).

“Un punto a destacar es que, en este desafiante entorno internacional, República Dominicana ha logrado mantener la estabilidad relativa del tipo de cambio, a la vez que las presiones inflacionarias se han mantenido bajas”, dijo el gobernador. En efecto, al mes de agosto la inflación acumulada fue de apenas 1.99%, mientras la inflación interanual de agosto de 2018 a agosto de 2019 se situó en 1.72%, lo que permite afirmar que para el final del año la tasa de inflación cerraría en torno al límite inferior de la meta del Programa Monetario de 4.0% ± 1.0%. En cuanto a la inflación subyacente interanual, que refleja las condiciones monetarias de la economía, se ubicó en 2.06% al cierre de agosto.

Consideró que un resultado que se deriva del comportamiento del tipo de cambio nominal y las bajas presiones inflacionarias observadas en lo que va de año, es que el tipo de cambio real se ha mantenido en niveles competitivos, beneficiando al sector externo dominicano. De forma particular, las actividades generadoras de divisas, como la inversión extranjera directa y las remesas han registrado un buen desempeño, compensando la moderación reciente del turismo.

“Los fundamentos macroeconómicos de la República Dominicana, junto a la estabilidad relativa del tipo de cambio en un contexto de bajas presiones inflacionarias, han creado los espacios para una política monetaria más activa”, indicó Valdez Albizu, recordando que, en este contexto, el BCRD aprobó importantes reducciones en la tasa de interés de política monetaria, a la vez que liberó unos RD$34,364.6 millones del encaje legal, de los cuales se ha colocado a la fecha alrededor del 55% del monto total, unos RD$ 18,843.5 millones.

Agregó que, en adición a los recursos provenientes del encaje legal, las entidades financieras han realizado préstamos con fondos propios por un monto similar a las colocaciones realizadas desde que se adoptó la medida. Por esa razón, el crédito total privado otorgado por las entidades financieras en moneda nacional asciende a unos RD$37,400 millones, desde que se liberó el encaje legal. Más aún, si se toma en cuenta el periodo enero-agosto, el incremento total de los préstamos en moneda nacional alcanza RD$ 57,278 millones, un crecimiento de 6.5% desde diciembre 2018 y una expansión de 10.0%, con respecto a agosto del pasado año.

Valdez Albizu consideró que las medidas del BCRD van en línea con el comportamiento de otros bancos centrales que, en este entorno internacional difícil, han adoptado políticas monetarias expansivas. Entre las economías avanzadas, la Reserva Federal de Estados Unidos (FED) redujo su tasa de política monetaria (TPM) por primera vez en diez años, el pasado mes de julio. A pesar de esta reducción, la FED ha recibido fuertes presiones del Poder Ejecutivo para que adopte recortes más agresivos de tasas. Por otro lado, el Banco Central Europeo (BCE) anunció en esta semana nuevas compras netas de bonos por unos 20,000 millones de euro mensuales, como forma de proveer liquidez a la economía. Asimismo, el BCE redujo su tasa de interés para depósitos bancarios por exceso de liquidez en 10 puntos básicos, llevándola a -0.5%, es decir, un rendimiento negativo sobre lo depositado.

Indicó que, en América Latina, todas las economías que operan bajo el esquema de metas de inflación han reducido sus tasas de política monetaria en el presente año, con la sola excepción de Guatemala. Al cierre de agosto, la tasa de política monetaria (TPM) de Brasil se encuentra en un mínimo histórico de 6.0%, mientras en Chile, la TPM se ubica en 2.0% y en Perú en 2.5%. Colombia y Costa Rica mantienen sus tasas de política monetaria en 4.25% y 4.0%, respectivamente. Cabe destacar que países como Brasil, Chile y Costa Rica han adoptado además medidas de provisión de liquidez a los sectores productivos, similares a las aplicadas por el banco central dominicano.

Resaltó que, en comparación con las tasas de política de la región, en República Dominicana la TPM se sitúa en la actualidad en 4.5 %, lo que indica que aún quedan espacios, si fuesen necesarios, recortes adicionales de tasas ante el extorno externo e interno adverso.

Valdez Albizu reiteró que el Banco Central de la República Dominicana ratifica su compromiso con la estabilidad económica e informa que se mantendrá atento a la evolución de los factores de incertidumbre tanto internacionales como domésticos que pudiesen tener una incidencia adversa en la economía. En ese sentido, reafirma su intención de conducir la política monetaria hacia el logro de su meta de inflación en un entorno de crecimiento sostenido y estabilidad relativa del tipo de cambio.